Радикальные меры по спасению казны каждую неделю разрабатывает Минфин. Политика «из крайности в крайность» стала обычным явлением в ведомстве и на этот раз затронула тему страховых взносов. Чего и следовало ожидать, так как уже с 1 января 2017 года контроль за выплатами в пенсионный фонд, фонды обязательного медицинского и социального страхования переходят под крыло налоговиков. Однако, идеи ведомства по изменению расчетов этих сборов не так уж страшны и революционны.

26% страховых: много или мало?

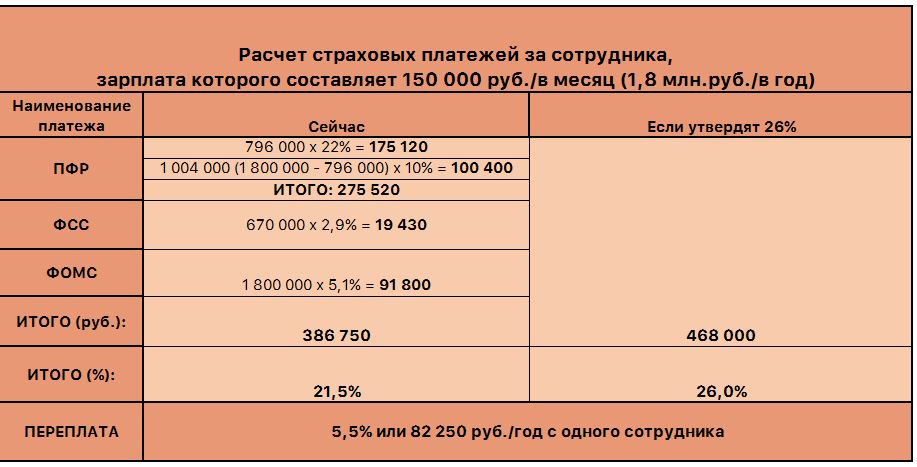

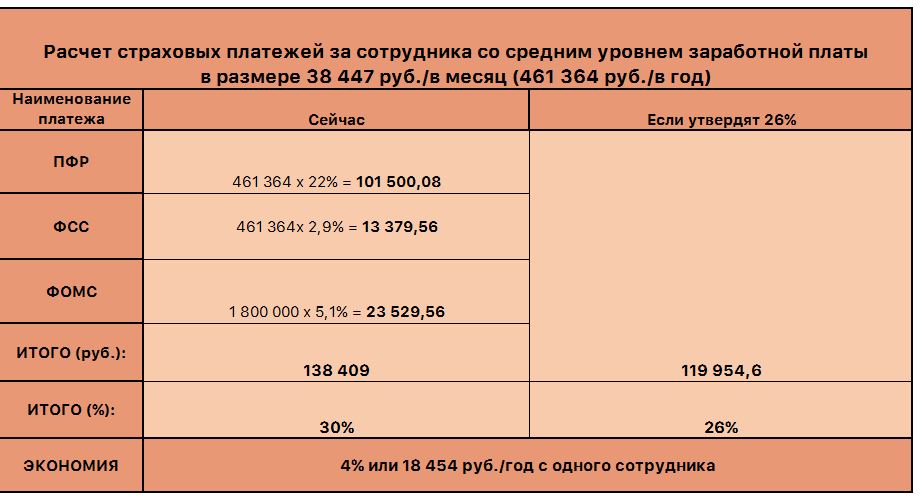

Минфин предлагает ввести единую ставку по страховым взносам и зафиксировать ее на уровне 26%. Постепенно снижая, начиная с 29% в 2017 году и 28% – в 2018 году. Сейчас социальные платежи рассчитываются по замысловатой схеме: в ПФР – 22% до 796 000 руб., и свыше этой суммы еще 10%, в ФСС – 2,9% до 670 000 руб., и свыше этой суммы – 0%, в ФОМС – 5,1%. 212-ФЗ, в котором подробно описаны принципы, методика расчета страховых взносов и категории льгот теряет силу с 1 января 2017 года. И выборочно переходит в Главу 34 НК. Возможно, в преддверии перехода за страховыми взносами в ведомство налоговиков, Минфин задумался о налогоплательщиках и решил изобрести поблажки, а соответствующие правки в Налоговом кодексе не заставят ждать. Попробуем развеять мифы относительно новой арифметики страховых платежей.

Миф №1: Фиксированная ставка меньше существующей и сократит выплаты в фонды

Приведение к общему знаменателю сотрет зарплатные границы, на которые опираются сейчас все расчеты. Но озадачит новыми головоломкам те компании, сотрудники которых получают зарплату сверх установленных пределов. Соответственно, страховые платежи с зарплаты свыше 66 334 руб./месяц увеличатся примерно на 3%-7%.

Что касается граждан, со средним уровнем заработной платы (на июнь 2016 года по данным Росстата – 38 447 руб.), то здесь на страховых взносах работодатели сэкономят.

Поэтому, создается двоякая ситуация: и переплачиваем и экономим одновременно. Но данное условие не касается категорий льготников, которые пока никто не отменял. Однако, чиновники в лице Минфина видят целесообразность и выгоду в возможной реализации новой методики расчета. И, на первый взгляд, явное снижение до 26%, на самом деле приведет к увеличению взносов за высокооплачиваемых специалистов.

Миф №3: Сотрудникам с высокой оплатой труда придется платить зарплату в конвертах

Логичное развитие событий, с одним-единственным «НО»:

Раз «страховые налоги» на дорогой персонал увеличатся более чем на 1 пункт, компании начнут искать пути их минимизации… И вернутся назад к старым-добрым зарплатам в конвертах, с которыми уже который год борется правительство. Получается, план «выхода из тени» Минтруда накроется медным тазом.

НО, не стоит забывать, что выплаты в фонды переходят под контроль ФНС. Поэтому увильнуть от налоговиков не удастся. Уже сейчас можно с уверенностью сказать, что появится новое поле для проверок, и карать фискальная служба будет по всей строгости НК. Согласно 122 статье НК за несвоевременную уплату или неуплату страховых оштрафуют на 20% и 40%. Также, раз страховые взносы станут «полноценными налогами», чиновники рассматривают меры наказания за уход от уплаты в особо крупных размерах в соответствии с УК РФ. Новый повод лишний раз подергать бизнесменов принесет плоды уже в следующем году: эффективность ФНС превысит в разы нынешнюю работу фондов. Поступления в бюджет страховых стремительно взлетят, появится новая арбитражная практика, бизнес станет искать пути ухода от 26-процентного сбора… Но увеличится ли размер пенсий и разного рода социальных выплат, станет ли бесплатная медицина действительно бесплатной и доступной?

Миф №3: Белая зарплата «дорогих» сотрудников снизится

Пожалуй, самое страшное и хаотичное последствие – бардак на рынке труда. Независимо от того, на какой отметке остановится процент страховых взносов. Опека ФНС заставит компании сделать выбор:

- либо в пользу щедрых выплат персоналу и не менее щедрых взносов в пользу социального обеспечения;

- либо в материальном «равенстве» между рядовым менеджером и управленцем, и экономии для организации;

- либо использовать законные методы оптимизации страховых взносов.

А о делении зарплаты на «черную» и «белую» придется забыть навсегда. Кому захочется платить штрафы в 40-кратном размере и попасть под статьи Уголовного кодекса?

Мария Морозова

Юрист, налоговый консультант юридической компании «Туров и Партнеры»:

С 2017 года исчисление и уплату страховых взносов будет регулировать Налоговый кодекс, а Федеральный закон от 24.07.09 № 212-ФЗ утратит силу. Исключение составят — взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний и на обязательное медицинское страхование неработающего населения. В первой части кодекса изменения коснулись порядка администрирования. Страховые взносы приравнены к налогам и сборам. Во второй части Налогового кодекса появилась новая глава 34. Закон был подписан Президентом 3 июля 2016 года. Что же собственно нам ожидать от этой реформы?

В значительной части положения новой главы 34 НК РФ полностью повторяют Федеральный закон № 212-ФЗ. Прежними остались нормы, касающиеся плательщиков, тарифов, объекта обложения и базы для начисления страховых взносов.Предполагалось, что одна из целей изменений — снижение административной нагрузки на плательщиков. Соответственно, будет только один контролирующий орган, который сможет проводить комплексные проверки как в отношении налогов, так и в части взносов, что снизит нагрузку на финансовые подразделения компаний. Но по факту число контролирующих органов не сократится.

Страхователи будут представлять расчеты в инспекцию по месту учета. Часть плательщиков смогут по желанию отчитываться в электронном виде. Налоговые органы будут взыскивать недоимки по взносам и соответствующие пени и штрафы, которые образуются на 1 января 2017 года. При этом расчеты на страховые вычеты проверять будет ФСС. А ежемесячный отчет по форме СЗВ-М плательщики по-прежнему обязаны представлять в ПФР. Налоговики и фонды будут обмениваться информацией и уведомлять друг друга о постановке плательщиков на учет.

Хочу обратить ваше внимание, что риски связанные с выплатой зарплаты в конвертах значительно увеличиваются. Налоговики будут доказывать, что администрирование взносов им отдали не зря, а учитывая их полномочия, следует готовиться к ужесточению проверок. ФСС также не захочет отставать и усилит контроль за расходами.

Причина возврата взносов налоговикам после семи лет администрирования их фондами — недостаточная эффективность. А значит, можно ожидать, что в следующем году инспекции сразу ринутся на проверки. Нужно будет отразить, что показатели собираемости страховых взносов повысились. А как вы знаете налоговики могут проверять три предшествующих года.

Налоговые органы смогут производить выемку документов, допрашивать и проводить опросы плательщиков и их сотрудников, взыскивать недоимки и приостанавливать операции по счетам. К проведению выездных проверок в части взносов налоговики смогут по запросу привлекать сотрудников следственных и оперативных органов.

К взносам будут применять и нормы кодекса о налоговых санкциях. За несвоевременную уплату или неуплату страховых взносов оштрафуют на 20 и 40 процентов от этой суммы (ст. 122 НК РФ). Так же напоминаю, что сейчас в разработке находится законопроект, который предусматривает уголовную ответственность за неуплату взносов.

Упрощенцы, которые осуществляют социально значимые виды деятельности, могут применять пониженные тарифы по страховым взносам (подп. 5 п. 1, подп. 3 п. 2, п. 6 ст. 427 НК РФ). Но здесь есть неприятные ограничения.Можно будет применять УСН, если остаточная стоимость основных средств не превышает 150 млн рублей. Сейчас этот лимит равен 100 млн. А лимит по доходу составит 120 млн за год. Индексировать пороговые суммы дохода в течение четырех следующих лет не будут. Но начислять страховые взносы по пониженным тарифам смогут только те упрощенцы, у которых доходы за налоговый период не превысят 79 млн рублей (в общем случае лимит — 120 млн руб.). Требование о 70-процентной выручке по льготируемому виду деятельности сохранили.

Подведем итог. Контролирующих органов станет больше, отчетности станет больше, проверки станут жестче. Соответственно платить зарплату в конвертах станет намного опаснее. Лучше использовать легальные методы экономии зарплатных налогов и не находится в постоянном страхе.

Белый бизнес, как итог всех налоговых реформ

Бизнес подведут к чистоте и легальности, ответственности управленцев как за компанию в целом, так и за каждого сотрудника в отдельности. Поэтому, используйте грамотные способы оптимизации, посредством заключения договоров гражданско-правового характера, и привлекайте к сотрудничеству ИП. Это поможет сэкономить и на страховых взносах, и на НДФЛ. Также можно создать обслуживающую компанию, деятельность которой попадает под льготу по уплате страховых взносов на основании главы 34 НК.